Immer auf die Kleinen …

Die Kleinunternehmerregelung und ihre steuerlichen Grenzen

Wir beschäftigen uns in diesem Beitrag mit der sagenumwobenen Kleinunternehmerregelung. Das Reich der Märchen und Mythen ist in diesem Themenkomplex ganz besonders stark ausgeprägt, da das Internet voller Seiten ist, die sich damit befassen. Doch hier ist wieder Vorsicht geboten: Den Begriff „Kleinunternehmer“ gibt es auch im deutschen Recht, und dort ist er wesentlich weiter ausgebildet als in Österreich.

Und insbesondere im Steuerrecht gilt: Die Deutschen und die Österreicherinnen und Österreicher sprechen zwar eine sehr ähnliche Sprache, meinen aber meist etwas komplett anderes! Bleiben wir also bei uns in der Alpenrepublik.

Was ist die Kleinunternehmereigenschaft?

In der Umsatzsteuer bezeichnet man ein Unternehmen als Kleinunternehmer, wenn von vornherein davon ausgegangen wird, dass die im Gesetz angeführte Umsatzschwelle von 35.000 Euro nicht überschritten wird. Dann schreibt das Unternehmen keine Mehrwertsteuer auf die Rechnung und darf sich aber die bezahlte Vorsteuer, also die Mehrwertsteuer auf gekaufte Produkte oder Dienstleistungen, nicht abziehen.

Betriebe sollen entlastet und die Verwaltung vereinfacht werden.

Ebenso wenig muss eine Umsatzsteuervoranmeldung erstellt und gemeldet werden. Das wird leider sehr oft gleichgesetzt mit „da musst dann eh keine Buchhaltung machen“, was leider, wieder einmal, so nicht ganz korrekt ist. Denn die Einnahmen und Ausgaben müssen am Ende des Jahres sehr wohl in eine Einkommensteuererklärung gemalt werden, was ganz ohne Aufzeichnungen, Belege oder Buchhaltung nicht einfach wird.

Was ist der Sinn dahinter?

Nun ja, eine gewisse Verwaltungsvereinfachung ist nicht von der Hand zu weisen. Kleine Unternehmen sparen sich durch diese Vereinfachung Zeit und Geld. Die Buchhaltung muss wenigstens einmal jährlich aus den gesammelten Belegen erstellt werden und besteht aus einer einfachen Einnahmen-Ausgaben-Rechnung.

Kleine Unternehmen sparen sich durch Vereinfachung Zeit und Geld.

Aufgrund der Unternehmensgröße sind keine großen Mehrwertsteuerbeträge zu erwarten und auch die Vorsteuern werden sich im kleinen Rahmen bewegen, daher ist das aus Sicht der Finanzverwaltung eine Vereinfachung. Ob es aus Sicht der Steuerzahlerin und des Steuerzahlers auch vorteilhaft ist, kommt, wie so oft, auf den Einzelfall an. Bin ich eine Kopfwerkerin oder ein Kopfwerker, die bzw. der außer ihrem bzw. seinem Kopf (fast) nichts zum Arbeiten braucht (im Gegensatz zur Handwerkerin und zum Handwerker, die auch noch Maschinen und Werkzeuge benötigen) und weiß ich, dass ich nur im Inland tätig sein werde und sowieso nicht mehr als 35.000 Euro Umsatz machen will, dann bin ich in der Kleinunternehmerregelung wahrscheinlich glücklich. Möchte ich meine Leistungen zudem in der EU anbieten, dann benötige ich eine UID-Nummer; die bekommt der Kleinunternehmer grundsätzlich auch, aber nur auf Antrag und mit entsprechender Begründung.

Anhebung der Umsatzgrenzen?

Aber in der Zeitung stand doch, dass die Kleinunternehmergrenze auf 42.000 Euro angehoben wurde und ab 2025 auf 55.000 Euro klettern wird? Was die 42.000 Euro betrifft, stimmt das in der Zeitung Geschriebene. Da hat das Finanzministerium eine bisher gelebte Praxis neu formuliert und als Verbesserung an die Bevölkerung verkauft. Bislang betrug die maßgebliche Grenze für die Anwendung der Kleinunternehmerbefreiung 35.000 Euro. Bei dieser Grenze handelt es sich laut Verwaltungsgerichtshof um den Nettobetrag. Bei Anwendung des zwanzigprozentigen Mehrwertsteuersatzes ergibt sich somit eine Bruttogrenze von 42.000 Euro (35.000 + 20 Prozent = 7200 = 42.000).

Also ändert man die Textierung und hebt die Umsatzgrenze formal auf 42.000 Euro an, allerdings nunmehr als Brutto-Grenze. Und jetzt, und man mag mir diesen Seitenhieb bitte verzeihen, kann sich der Herr Finanzminister vor die Kameras stellen und eine Verbesserung bei der Kleinunternehmerregelung verkünden. In selbiger Pressekonferenz am 4. Juli 2024 wurde die Anhebung dieser Grenze auf 55.000 Euro ab 2025 in Aussicht gestellt. Wenn der Nationalrat als gesetzgebendes Organ nach der Sommerpause wieder zusammentritt, sollte er sich aber relativ zügig mit diesem Thema beschäftigen, sonst geht sich die Gesetzeswerdung in Verbindung mit der Nationalratswahl im Herbst bis Dezember nicht mehr aus.

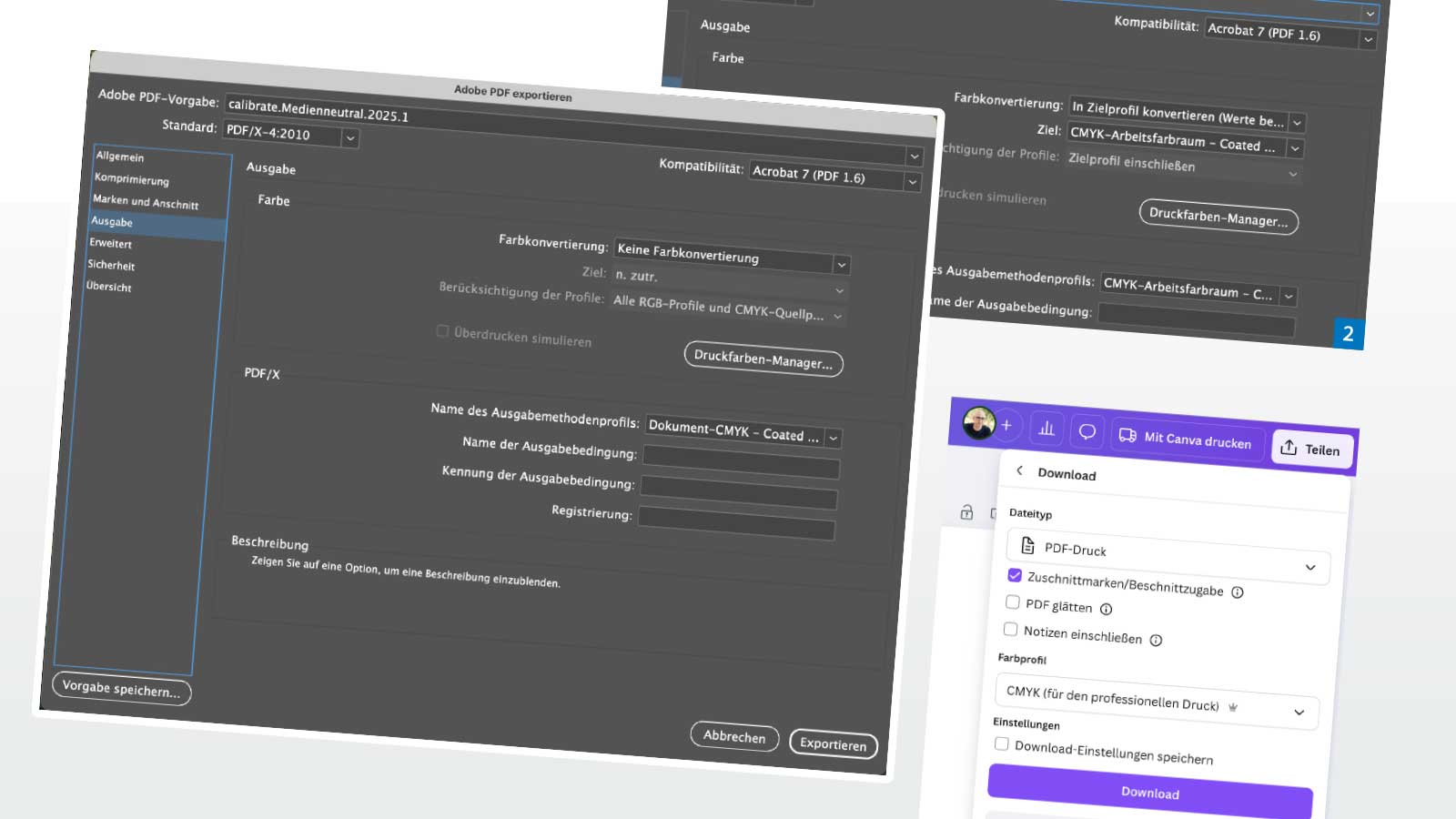

Pauschalierung

In der Einkommensteuer gibt es auch noch zwei Varianten einer pauschalen Regelung für kleine Unternehmen, die manchmal als „Kleinunternehmerregel“ bezeichnet wird: die Kleinunternehmerpauschalierung. Je nachdem, ob man ein Dienstleistungsunternehmen ist (dann beträgt die Betriebsausgabenpauschale 20 Prozent) oder nicht (jetzt sind es 45 Prozent Ausgabenpauschale), dürfen vom Umsatz, der ja nicht höher als 42.000 Euro sein darf, die Ausgaben für die Sozialversicherung abgezogen werden. Vom nunmehr ermittelten Gewinn wird noch der Gewinnfreibetrag in der Höhe von 15 Prozent abgezogen. Durch die nunmehr errechnete Bemessungsgrundlage kann man die Einkommensteuer errechnen. Ganz einfach eigentlich, oder? Ob sich die Pauschalierung für die einzelne Steuerzahlerin oder den einzelnen Steuerzahler aus-zahlt oder die klassische Einnahmen-Ausgaben-Rechnung vorteilhafter ist, ergibt sich wiederum aus der Einzelbetrachtung.

In der Einkommensteuer gibt es zwei Varianten einer pauschalen Regelung für kleine Unternehmen.

Ach ja, und sollten Sie, geneigte Leserin und auch Sie, geneigter Leser, gerade darüber nachdenken, ob Sie ein Dienstleistungsunternehmen betreiben oder nicht, darf ich Sie mit hoher Wahrscheinlichkeit im gleichen Boot begrüßen. Die 615. Verordnung des Bundesministers für Finanzen zur branchenbezogenen Einordnung eines Betriebes als Dienstleistungsbetrieb (Dienstleistungsbetriebe-Verordnung), herausgegeben im BGBl II 2020/615, zählt neben Rechtsberaterinnen und Rechtsberatern, Steuerberaterinnen und Steuerberatern, Ärztinnen und Ärzten sowie Architektinnen und Architekten unter anderem auch die Werberinnen und Werber auf.